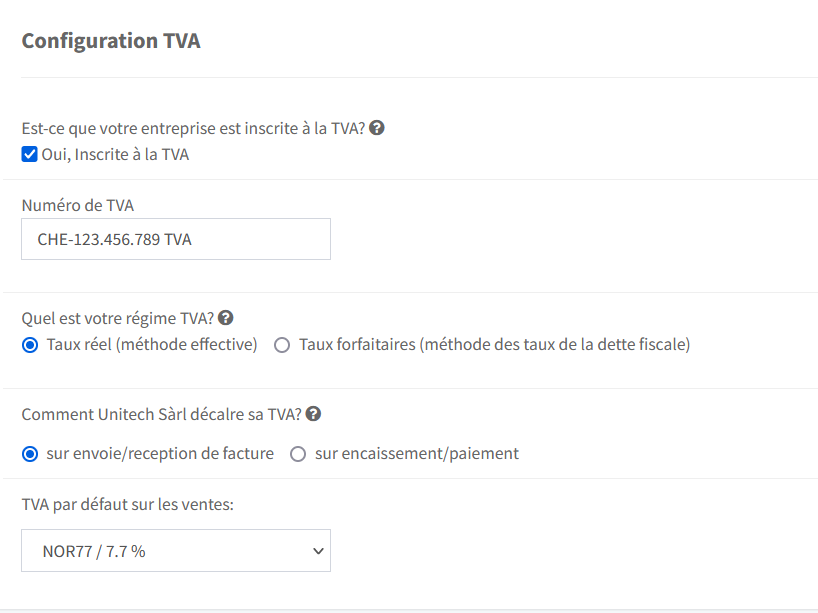

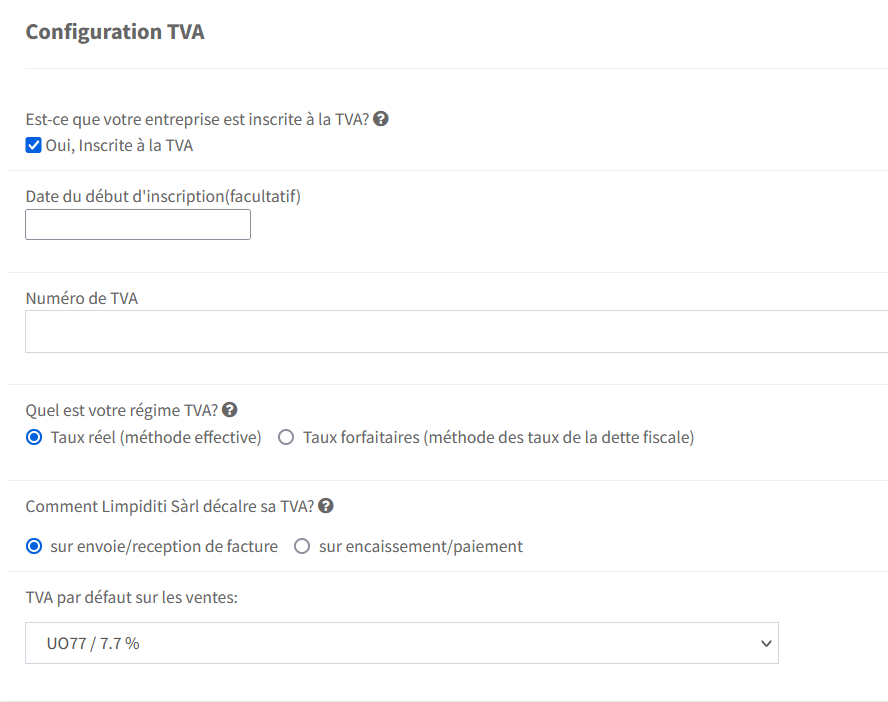

Dans le menu navigation, aller sous « Réglages », puis « Paramètres » et choisir « TVA ».

Dans le menu navigation, aller sous « Réglages », puis « Paramètres » et choisir « TVA ».

La TVA a un effet sur vos procédures comptables. Il existe deux manières de la déclarer :

Déclaration effective (déclaration du chiffre d’affaires réalisé et de la taxe en amont encourue) : vous devez déposer une déclaration tous les trimestres.

Déclaration à l’aide des taux forfaitaires d’imposition : Vous devez déclarer votre chiffre d’affaires (y compris la TVA facturée à vos clients) tous les six mois et le multiplier par le taux net d’imposition approuvé par l’Administration fédérale des contributions (AFC). De cette manière, la taxe en amont est déduite à un taux forfaitaire et ne doit pas être calculée.

Vous devez déposer la déclaration de TVA sans y être invité dans les 60 jours suivant la fin de la période de déclaration et payer la taxe due en même temps. Si l’AFC vous doit un crédit d’impôt au cours d’une période de déclaration, l’argent vous sera remboursé dans les 60 jours suivant la réception de la déclaration de TVA.

La question de savoir quand, c’est-à-dire au cours de quelle période de déclaration, vous devez déclarer la taxe et déduire la taxe en amont dépend de la forme de déclaration que vous choisissez. Normalement, la date à laquelle la facture est envoyée ou reçue est déterminante. Cependant, vous pouvez demander l’autorisation de déclarer la taxe et la taxe en amont dans la période de déclaration au cours de laquelle la facture est payée. Vous devez respecter la procédure de déclaration choisie pour au moins une période fiscale (année civile).

Toutes les entreprises qui sont tenues de payer la taxe sur la valeur ajoutée doivent déclarer leur TVA. Cependant, ils doivent également choisir la méthode qu’ils utiliseront : la méthode effective ou la déclaration basée sur des taux forfaitaires (méthode des taux de la dette fiscale). Les exigences en matière de comptabilité changent en fonction de la méthode choisie.

Quelles sont les différences?

Méthode du taux de la dette fiscale nette (taux forfaitaire)

De nombreuses petites entreprises optent pour cette méthode pour leurs déclarations de taxe sur la valeur ajoutée, car elle minimise la complexité administrative : d’une part, elles doivent soumettre les taux de taxe sur la valeur ajoutée uniquement tous les semestres – au lieu de tous les trimestres. D’autre part, l’utilisation du taux d’imposition forfaitaire rend également superflue la détermination de l’impôt anticipé.

La méthode effective (taux réel)

La déclaration effective de la taxe sur la valeur ajoutée oblige les entreprises à déclarer les revenus générés ainsi que la taxe anticipée accumulée. Les entreprises qui choisissent la méthode de déclaration effective doivent soumettre leurs déclarations fiscales à l’Office fédéral des impôts (ESTV) sur une base trimestrielle et elles disposent de 60 jours pour le faire après la fin de chaque trimestre. Le même délai s’applique aux échéances de paiement.

Comment calculer la TVA avec la méthode du taux de la dette fiscale nette?

Pour les entreprises déposant leurs déclarations de TVA sur la base des taux d’imposition forfaitaires, la taxe due est déterminée comme suit : Le total des ventes (qui comprend la taxe sur la valeur ajoutée facturée aux clients) est multiplié par le taux d’imposition forfaitaire (réf. Art. 37 MWSTG). Ce taux de TVA réduit doit être approuvé par l’Administration fiscale suisse (ESTV) et dépend du secteur d’activité de l’entreprise. L’avantage de cette méthode de déclaration de TVA est évident : un montant forfaitaire d’acompte sur la taxe est inclus et ne doit pas être déclaré séparément.

L’Administration fédérale des contributions propose ce décompte TVA simplifié pour les entreprises dont le chiffre d’affaires est inférieur à 5,005 millions de francs (TVA incluse) et dont l’assujettissement à l’impôt est de maximum 103 000 francs par an. Ces entreprises peuvent choisir de soumettre la TVA sur la base du taux d’imposition forfaitaire, qui est inférieur au taux normal de 7.7 %, si elles renoncent en retour à la procédure standard de comptabilisation de la TVA en amont, qui serait autrement déduite de la TVA prélevée sur chiffre d’affaires (déduction TVA en amont). Ce mode d’imposition simplifié doit être maintenu pendant au moins un an et les déclarations de TVA ne doivent être déposées que deux fois par an (contrairement aux calculs trimestriels habituels).